Cómo las capacidades bilaterales de las plataformas modifican la forma en que los consumidores compran, pagan y piden prestado

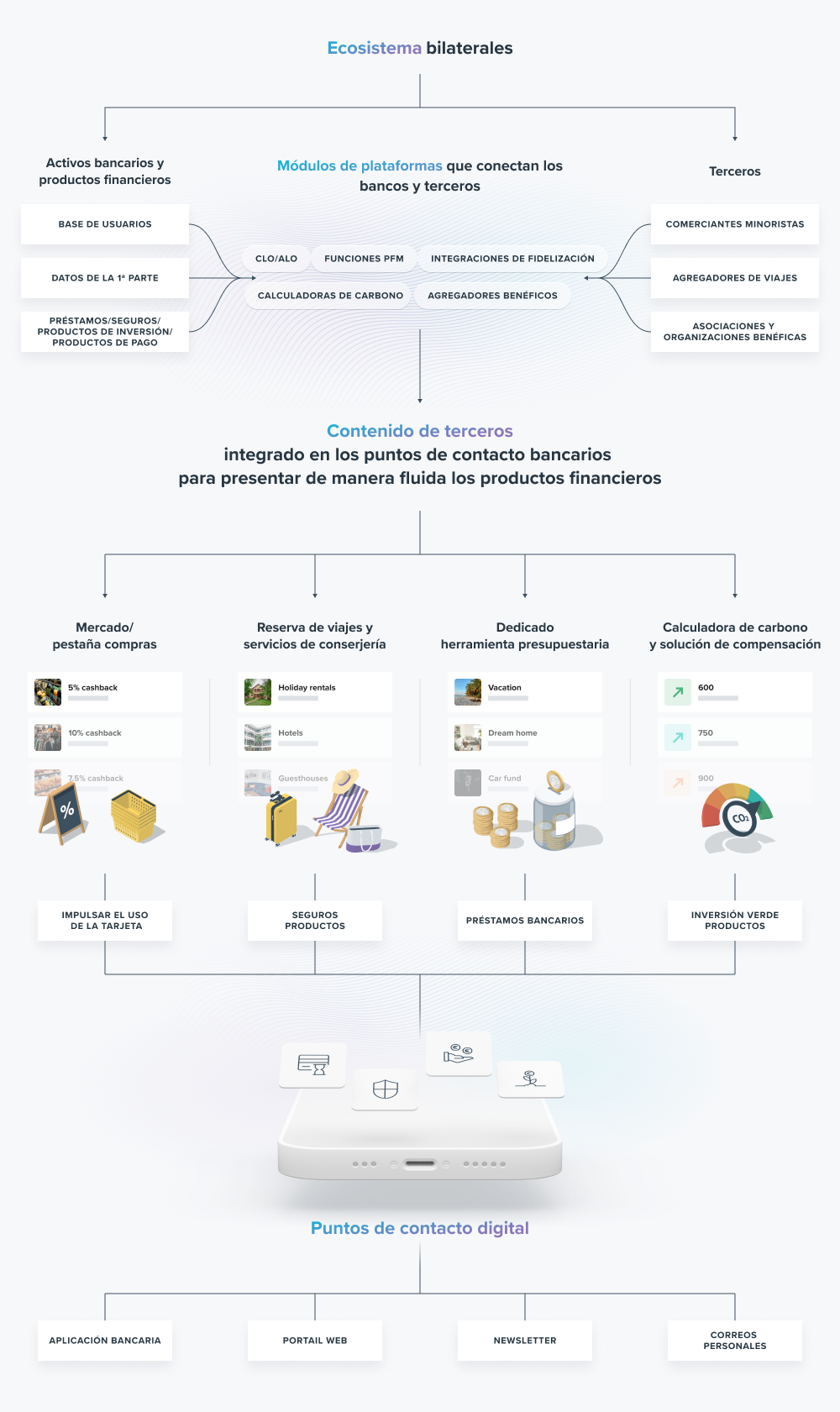

Los bancos y las fintech están creando un ecosistema a dos caras para dar vida a su estrategia de "Banking as a media" de comunicación, mostrando contenidos de terceros para personalizar la experiencia de sus clientes. Y se está desarrollando ante nuestros ojos.

Imagina que estás organizando tus próximas vacaciones: navegas por tu agregador de vuelos favorito para encontrar la mejor oferta, y luego, en un momento de distracción, miras tu teléfono, se te ocurre consultar tu cuenta bancaria, te conectas, y allí, sorpresa, notas una nueva pestaña dedicada a viajes. Recorres las páginas y te encuentras con un paquete que coincide exactamente con el destino que tenías en mente!

Miras más de cerca, y te das cuenta de que no solo el precio anunciado es muy competitivo, sino que además la oferta incluye:

- Un seguro incluido,

- Cashback en efectivo del monto pagado con tu tarjeta de crédito,

- La posibilidad de reservar ahora y pagar más tarde sin tener que compartir los detalles de tu tarjeta.

No es un mal trato. Y al final, esta experiencia te hará pensar dos veces antes de reservar tus vacaciones en otro lugar!

Tu banco está trabajando activamente para hacer esto posible, y esto es parte de su estrategia de utilizar plataformas que proveen contenido y ofertas de terceros. En este artículo, mostramos cómo las plataformas crean ecosistemas bilaterales que cambian la forma en que los consumidores compran, pagan y piden prestado.

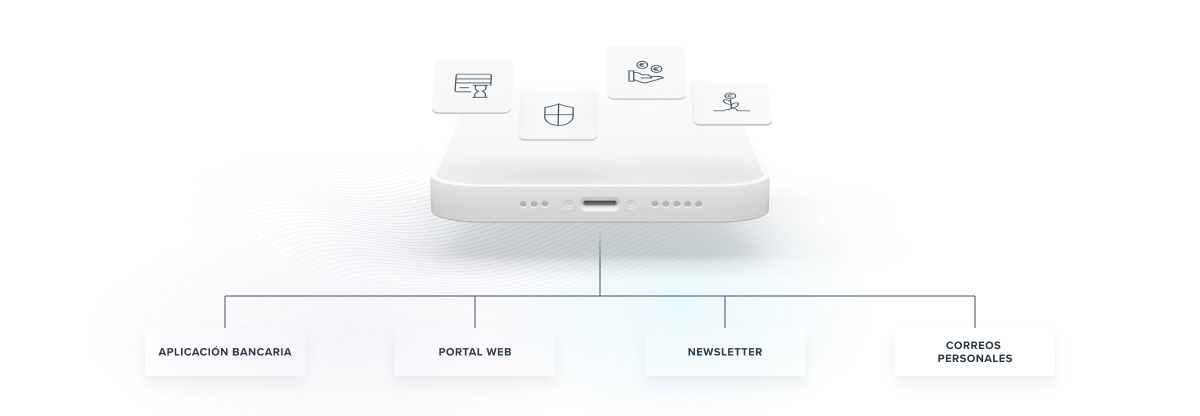

Estos ecosistemas proporcionados por las plataformas permiten a los bancos utilizar sus puntos de contacto digitales existentes con los clientes (como su aplicación bancaria, su sitio web, su boletín de noticias, etc.) para distribuir contenido personalizado a los usuarios donde los bancos pueden presentar productos financieros relevantes.

Actualmente, la mayoría de los bancos no utilizan plenamente los puntos de contacto a su disposición. Acumulan ofertas para varios productos financieros en las mismas pantallas de bienvenida y boletines de noticias que todos los clientes ven y reciben.

Esto obliga a cada departamento que vende un producto financiero a pelear por los mismos espacios a través de unos pocos puntos de contacto con los clientes y crea una presión para priorizar sus productos más rentables, como las hipotecas. Esto resulta en una experiencia menos que excepcional para los clientes, que pueden recibir correos electrónicos repetitivos o anuncios en la aplicación con ofertas irrelevantes y menos oportunidades para los bancos de vender el producto financiero correcto en el momento y lugar correctos.

Las plataformas buscan integrar módulos en los puntos de contacto existentes con los clientes que recopilan datos de primera mano y utilizan la IA para servir a los clientes con contenido que incluye ofertas personalizadas que aumentarán su compromiso, sus gastos con tarjeta y su uso de productos financieros.

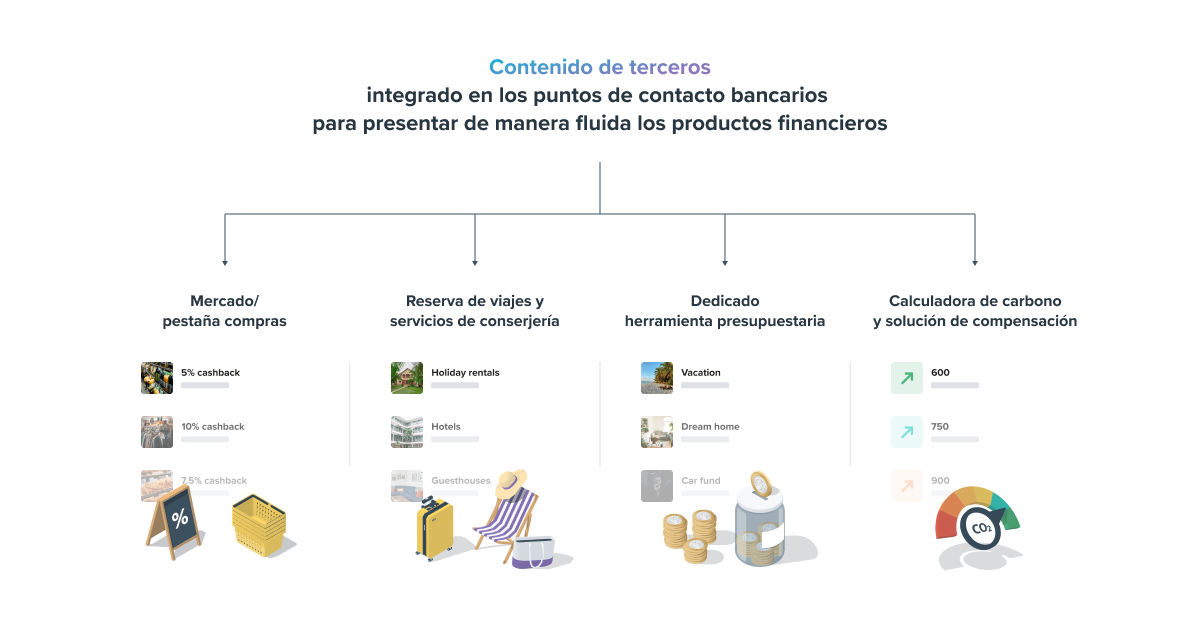

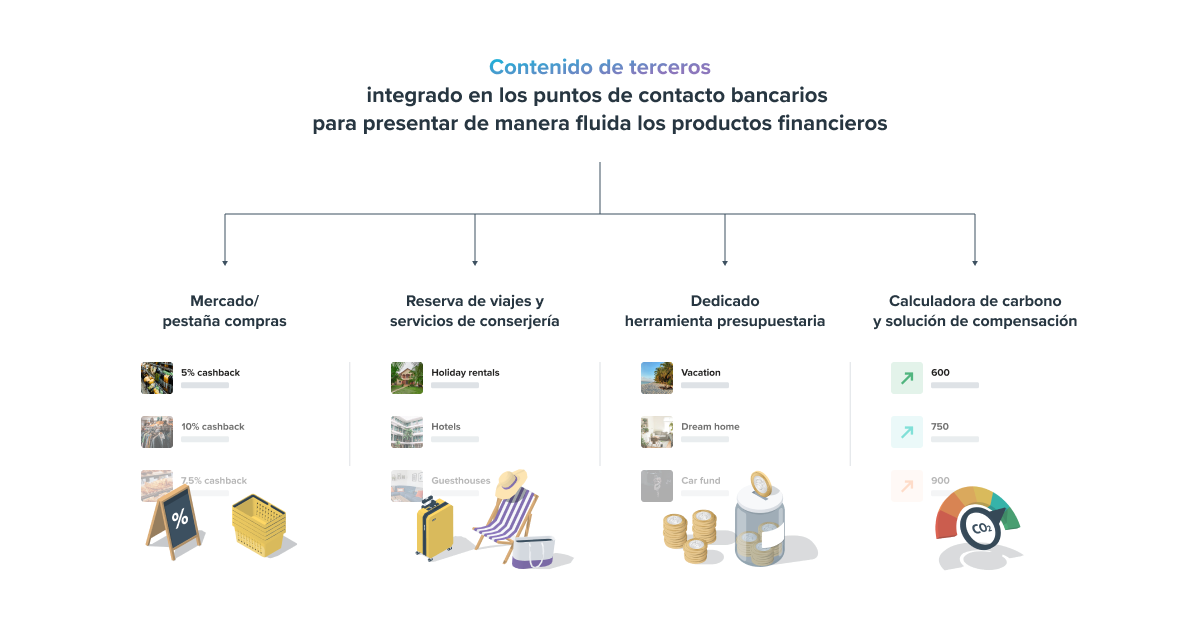

¿Cuáles son algunos ejemplos de módulos impulsados por ecosistemas bilaterales?

Tu aplicación bancaria es el primer lugar donde verás nuevas funciones donde los bancos pueden distribuir contenido. Estas funciones pueden ser una nueva herramienta de gestión de finanzas personales donde los clientes pueden categorizar ahorros para diferentes objetivos, ya sea para un automóvil, una casa o unas vacaciones. O podría ser una nueva pestaña de compras o de viajes en una aplicación bancaria que ofrece a los clientes del banco una experiencia de principio a fin para realizar compras importantes y reservar vacaciones.

En los tres casos, los bancos recopilan datos de primera mano para identificar el producto financiero ideal para presentar a los clientes. La nueva función de presupuesto introducida por el banco podría determinar intuitivamente para qué están ahorrando los usuarios y ser el lugar perfecto para presentar ofertas de préstamos para ayudar a los clientes a alcanzar sus objetivos más rápidamente. Mientras que las pestañas de compras y viajes serían el canal ideal para insertar productos de seguros relacionados con las vacaciones y opciones de "compra ahora, paga después" en la caja para artículos de alto valor.

Estos son solo algunos ejemplos. Sin duda, los bancos probarán una multitud de nuevas funciones donde podrán publicar contenido a través de las aplicaciones bancarias, los boletines informativos y los portales web, creando sus estantes digitales para integrar sus productos financieros de manera personalizada y relevante.

Todos los ingredientes (activos) para lograrlo

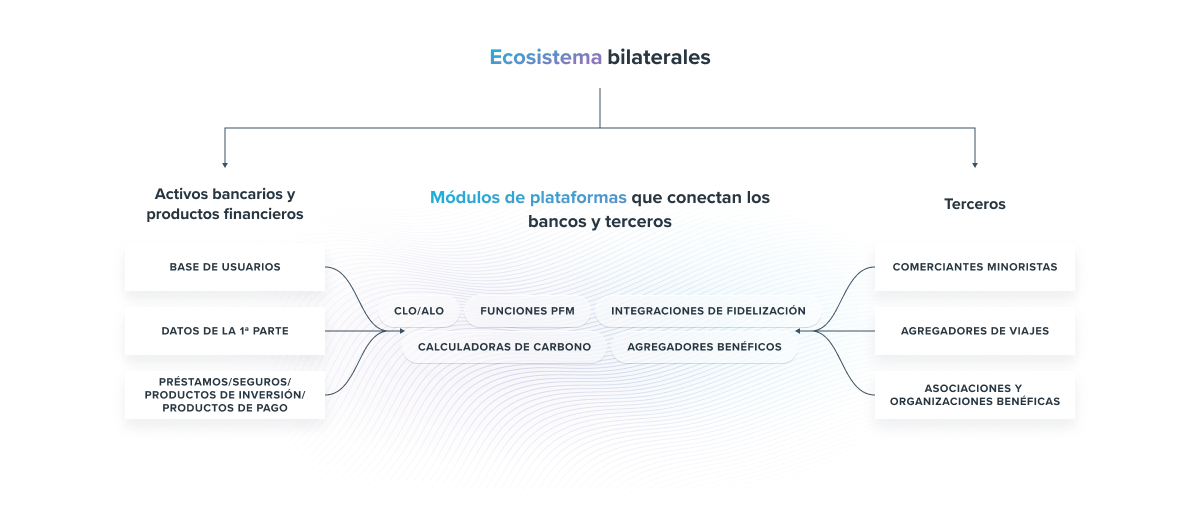

El ecosistema se alimenta de tres principales activos que los bancos han cultivado y están listos para explotar. Estos son:

- Base de usuarios

- Datos de primera mano sin igual

- Productos financieros de vanguardia

Las instituciones financieras han tenido durante mucho tiempo extensas bases de usuarios y productos financieros líderes, pero los datos a los que reservan el acceso son el ingrediente principal que alimenta las plataformas que ofrecen un ecosistema bilateral para los bancos y terceros.

Los datos de pago son probablemente el tipo de datos de primera mano más valiosos disponibles para los comercializadores. Los datos de pago permiten un marketing de pago basado en acciones que segmenta a los clientes en función de su historial de compras. Mientras que otras plataformas centradas en los datos que aprovechan los datos para ofrecer oportunidades de marketing, como las redes sociales o los motores de búsqueda, solo pueden enfocarse en los clientes en lo que tienen intención de comprar.

Estos datos permiten a las instituciones financieras y a terceros conectados a un ecosistema bilateral segmentar mejor y atender a los clientes con ofertas hiper-personalizadas en los puntos de contacto bancarios.

Construyendo un ecosistema bilateral

Instituciones financieras líderes como JPMorgan Chase han adquirido e integrado una plataforma de viajes en su infraestructura bancaria que permite a los consumidores buscar y reservar viajes. En este caso, adquirieron la tecnología y el tercero para atender a sus clientes dentro de su ecosistema cerrado. Marianne Lake, co-CEO de Consumer and Community banking, destacó esta iniciativa diciendo,

Las principales instituciones financieras como JPMorgan Chase adquirieron e integraron una plataforma de viajes dentro de su infraestructura bancaria que permite a los consumidores navegar y reservar viajes. Marianne Lake, Co-CEO de Consumer and Community Banking, destacó la empresa diciendo:

"Vimos una oportunidad durante la pandemia de tomar el control de nuestro propio destino en términos de viajes, y adquirimos cxLoyalty, una plataforma de viajes propietaria de dos caras, y Frosch, que es en sí misma una de las diez primeras agencias de viajes de ocio, que ahora nos proporciona el motor de reservas, el contenido, la excelencia del servicio y las capacidades de conserjería que nuestros clientes deberían esperar. Y hoy, estimamos que somos uno de los cinco primeros proveedores de viajes para consumidores en los Estados Unidos."

Con su plataforma de viajes en su lugar y un público de más de 66 millones de hogares americanos, JPMorgan Chase explota un ecosistema bilateral que lleva a los clientes hacia sus canales digitales donde consumirán contenido y sin duda presentarán ofertas para productos financieros.

Otros líderes en el espacio de los servicios financieros han adoptado un enfoque de ecosistema abierto impulsado por plataformas que integran a terceros en lugar de adquirirlos directamente. Revolut lanzó su característica "Stays" que integra las reservas de hoteles y alquileres de Expedia y VRBO para proporcionar el contenido que alimenta la característica en la aplicación. Más recientemente, se asociaron con Viator para lanzar su característica "Experiences", permitiendo a los usuarios reservar actividades desde la aplicación Revolut.

4 formas en las que esto cambiará la forma en que los consumidores compran, pagan y toman prestado

Integración de la compra en la experiencia bancaria

Los bancos se esfuerzan activamente por integrar y simplificar la experiencia de compra. Como se mencionó anteriormente, JPMorgan Chase ha establecido un canal de viajes en su ecosistema y planea incluir experiencias de restaurantes y compras al introducir la plataforma a terceros. La idea es hacer de JPMorgan Chase el mejor lugar para pagar, tomar prestado y hacer compras. Como se mencionó anteriormente, Revolut ha seguido rápidamente el movimiento entrando en el espacio de viajes con el lanzamiento de su característica "Stays", donde los usuarios pueden reservar alojamiento.

Estas nuevas características de viajes integradas en las aplicaciones bancarias de JPMorgan Chase y Revolut presentan un flujo constante de contenido de viajes y mantienen a sus clientes dentro de sus ecosistemas, aumentando el uso de sus tarjetas y la exposición a productos financieros como el seguro de viaje.

Hacer los pagos lo más sencillos y seguros posible

La experiencia de pago es el momento más crucial de cualquier recorrido de compra, y los bancos tienen los medios para eliminar la tediosa experiencia de buscar tarjetas de crédito e introducir información.

Los pagos directos están a punto de convertirse en una forma de compra más rápida y barata, y los bancos podrían ofrecer a sus clientes la posibilidad de hacer pagos sin compartir nunca información de pago desde el entorno seguro de su aplicación bancaria. Empresas como Fintecture ya están integrando la transferencia directa como método de pago en los sitios de comercio electrónico de los minoristas en toda Europa, haciendo que la solución esté fácilmente disponible en los sitios de los comerciantes.

Los bancos pueden ofrecer esta misma ventaja a sus clientes internamente para interactuar con ellos en su entorno bancario y proporcionarles la mejor experiencia de compra posible.

Enriquecer la experiencia de pago con recompensas

Los bancos buscan simplificar y enriquecer la experiencia de compra para los clientes dispuestos a compartir sus datos pseudonimizados y jugar su papel en el ecosistema de dos caras.

Las recompensas de devolución de efectivo automáticas actúan como el contenido que enriquece la experiencia de pago para los clientes, lo que les da el incentivo para utilizar la tarjeta de débito o crédito de su banco, y ofrece a los bancos la posibilidad de desbloquear los datos de pago de sus clientes, presentar contenido de comerciantes terceros, y ver un aumento significativo en los gastos con tarjeta. PayLead es un ejemplo de plataforma que proporciona un ecosistema de dos caras que cierra la brecha entre los bancos y los comerciantes, aportando recompensas tangibles a los consumidores europeos.

Con más de 30 socios bancarios en toda Europa, PayLead ha desarrollado y escalado un modelo de recompensas que facilita el intercambio de datos dentro de este ecosistema de dos caras para aumentar el uso de la tarjeta de los usuarios del banco y recompensar a los ciudadanos de la UE por sus decisiones de compra.

Cambiar la forma en que tomas prestado

Las oportunidades de préstamo estarán cada vez más disponibles para los clientes de los bancos en los años venideros, ya sea una oferta de préstamo hipotecario presentada en la función de presupuesto de un banco o una solución BNPL al comprar en una aplicación bancaria. Los bancos traerán oportunidades de préstamo relevantes a los clientes en el momento oportuno en su ecosistema, utilizando la presentación del contenido de terceros como el momento ideal para integrar mejor los servicios financieros.

El concepto de presupuestos dedicados mencionado anteriormente, que permite a los usuarios crear presupuestos para objetivos de vida específicos, ya ha sido implementado en toda la industria. UKRSIBANK, que forma parte del grupo BNP Paribas, se ha asociado recientemente con la startup de bienestar Dreams, cuya solución permite a los clientes alcanzar sus metas de ahorro de dinero. Esta nueva herramienta, integrada en la aplicación bancaria de millones de usuarios, proporciona a la institución financiera los datos de primera mano necesarios para ofrecer oportunidades de préstamo relevantes a los clientes que ahorran para un objetivo que podrían querer alcanzar más rápido con un préstamo.

Vea la infografía completa

Programe una llamada y obtenga más información sobre nuestra solución de recompensas automáticas. Empiece a aumentar el poder adquisitivo de sus clientes a la vez que enriquece su experiencia de compra. Programe una llamada