Les enseignes de discount et déstockage, une réponse à la pression inflationniste

Six consommateurs français sur dix ont fait des achats dans un magasin de déstockage en 2022.

C'est un chiffre qui peut paraître surprenant, mais de toute évidence les magasins de discount répondent à une demande bien réelle : face à l’appétence croissante des Français pour la chasse aux bonnes affaires, on voit fleurir partout dans l’Hexagone de nouvelles enseignes de discount.

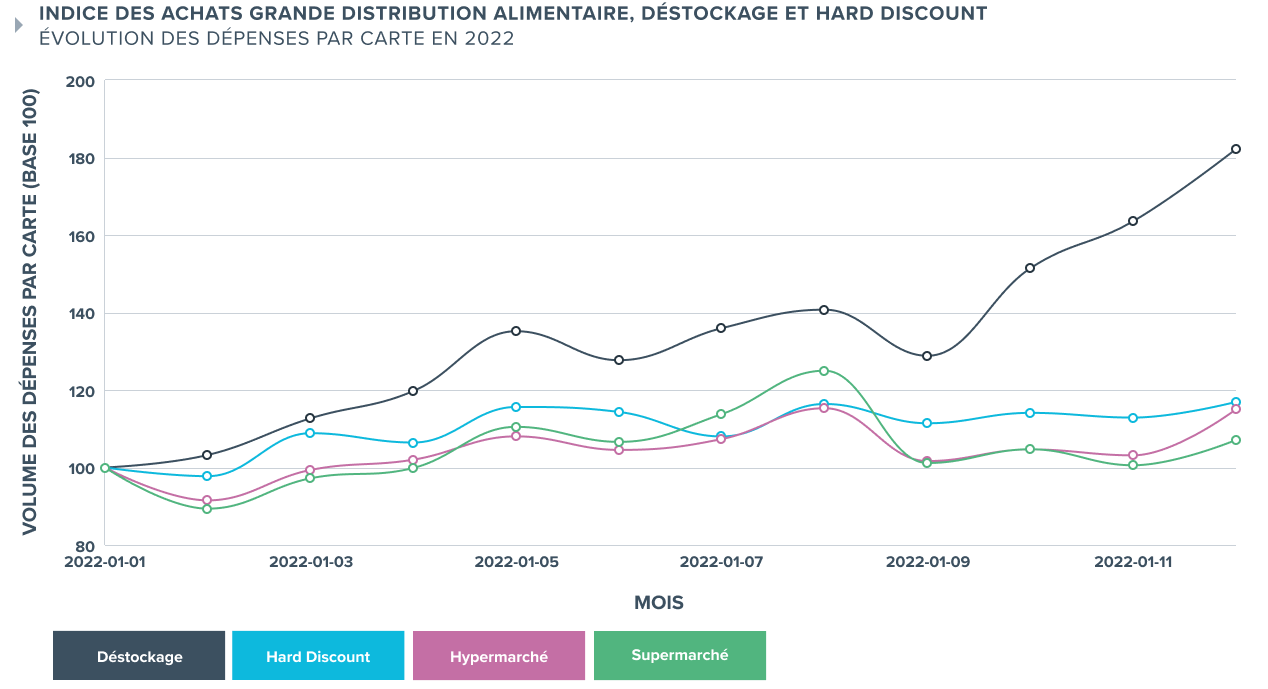

L'augmentation du nombre de clients en 2022 est impressionnante. Si l'on compare le volume de clients uniques mensuels en décembre 2022 par rapport à celui de janvier 2022, on constate une augmentation de presque 50 % (47%). Cette progression fulgurante s’accompagne naturellement d’une hausse très significative des dépenses : notre index des dépenses dans les enseignes destockage indique une hausse régulière au fil de l’année, avec, au final, une explosion du chiffre d’affaires en décembre (+82% par rapport à janvier 2022).

Dans notre catégorie « Déstockage », nous avons regroupé les bazars (qui vendent des articles neufs à prix cassés) et les enseignes de déstockage (qui liquident des stocks d’invendus). Les uns et les autres proposent essentiellement, à des prix largement inférieurs à ceux de la grande distribution classique, de la décoration, du petit mobilier et des objets pour la maison, des jouets, du petit électroménager, de la droguerie, et des produits d'hygiène et de beauté. Voici la liste complète des magasins de notre indice : Action, B&M, Centrakor, La Foir ‘Fouille, Gifi, Maxi Bazar, Normal, Noz, et Stokomani.

Aide à la lecture : Avec un indice de CA de 182 en décembre, les enseignes de destockage ont vu leur CA croître de 82% entre décembre et janvier 2022

Comment expliquer ce succès croissant des enseignes de déstockage et de discount ? Jérôme Fourquet, Directeur du Pôle Opinion et Stratégie d'entreprises de l’IFOP, fait le constat de la « démoyennisation de la société française », c’est à dire d’une disparition des classes moyennes se traduisant par la fragmentation du pays entre une France « premium », plutôt aisée, et une France « discount », qui a de plus en plus de mal à joindre les deux bouts, surtout dans un contexte inflationniste. Cela se voit dans tous les secteurs de la consommation : alimentation, équipement de la maison, loisirs,…

Preuve de cette tendance à l’œuvre, le fait que les enseignes de hard discount alimentaire et celles de déstockage se partagent les mêmes clients. Notre analyse de la volatilité des consommateurs indique clairement que ¾ des clients des magasins de déstockage fréquentent les magasins de hard discount, soit nettement plus que les clients des hyper et supermarchés. Inversement, près de 80% des clients du hard discount fréquentent les enseignes de déstockage, soit 8pts de plus que les clients des hyper et supermarchés.

Les hypermarchés et les supermarchés ressentent la pression du déstockage et les hard discounters sont devenus "soft".

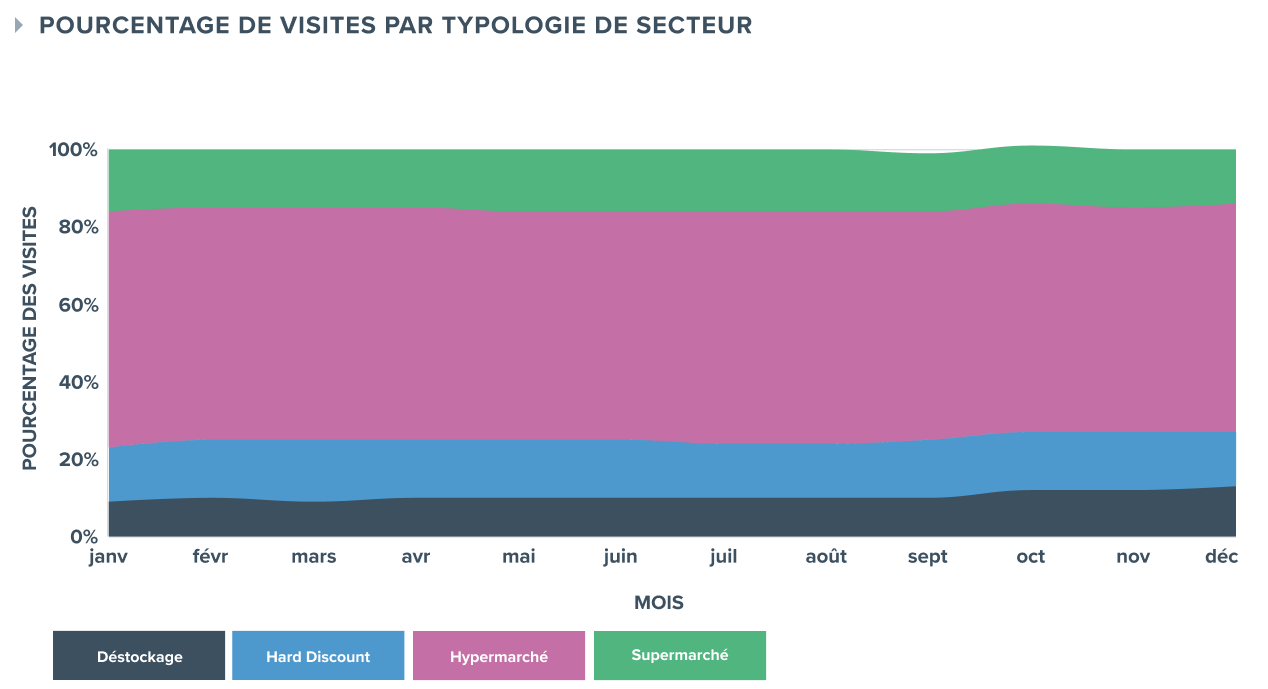

Si l'on considère la répartition globale des transactions de tous les clients dans toutes les catégories, on constate une augmentation progressive des achats dans les magasins de déstockage : de 9% en janvier 2022, les achats y sont passés à 13% en décembre 2022. Cela au détriment des hypermarchés et des supermarchés, qui ont démarré l'année 2022 avec respectivement 61% et 16% du volume global des achats, et qui ont vu ce pourcentage tomber à 59% et 14% en décembre.

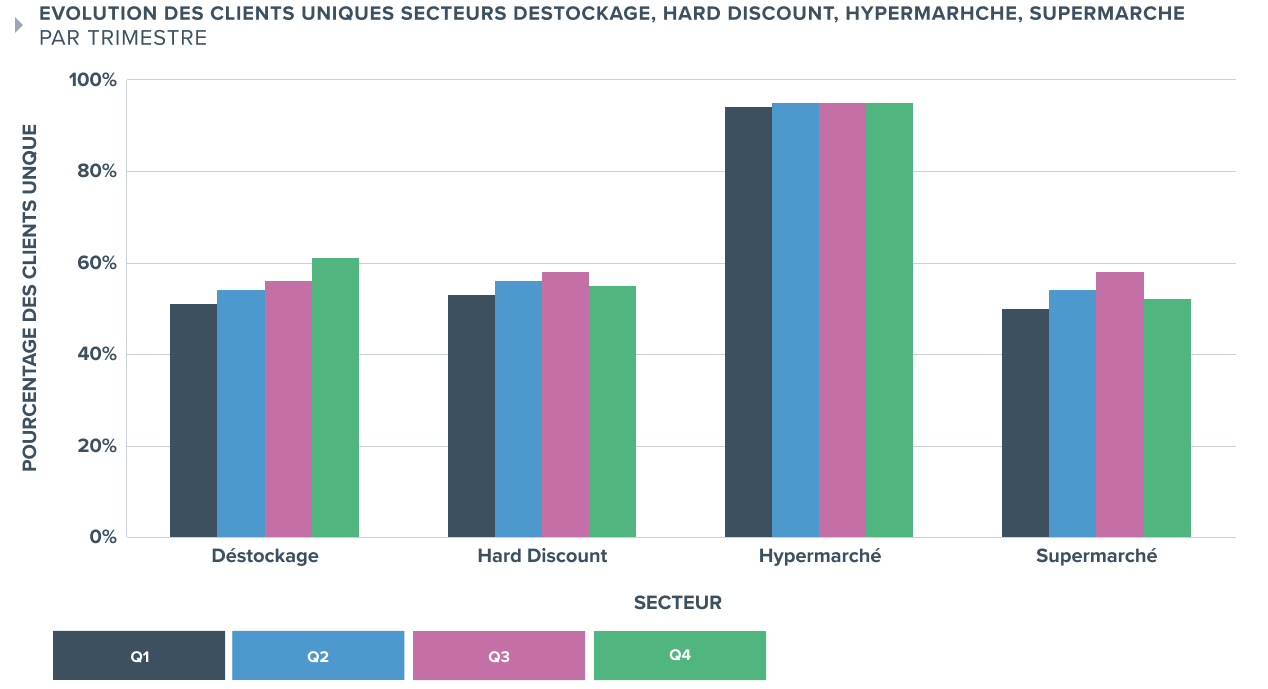

Ce gain de popularité des enseignes de destockage est d’autant plus visible quand nous étudions l’évolution du poids des clients uniques pour chaque circuit de distribution. De plus en plus de Français fréquentent les enseignes de Destockage, ainsi, entre le 1er trimestre de 2022 et le dernier trimestre, les enseignes de destockage ont vu leur trafic de clients uniques augmenter de 10 pts, passant d’un client du secteur sur 2 attirés sur le 1er semestre à 6 clients sur 10 sur le dernier trimestre. Les fêtes de fin d’année semblent être une période importante pour les enseignes de destockage (en décembre, % de clients uniques le plus élevé) .Inversement, le volume de clients uniques attirés dans les supermarchés décroît sur le dernier trimestre de l’année 2022.

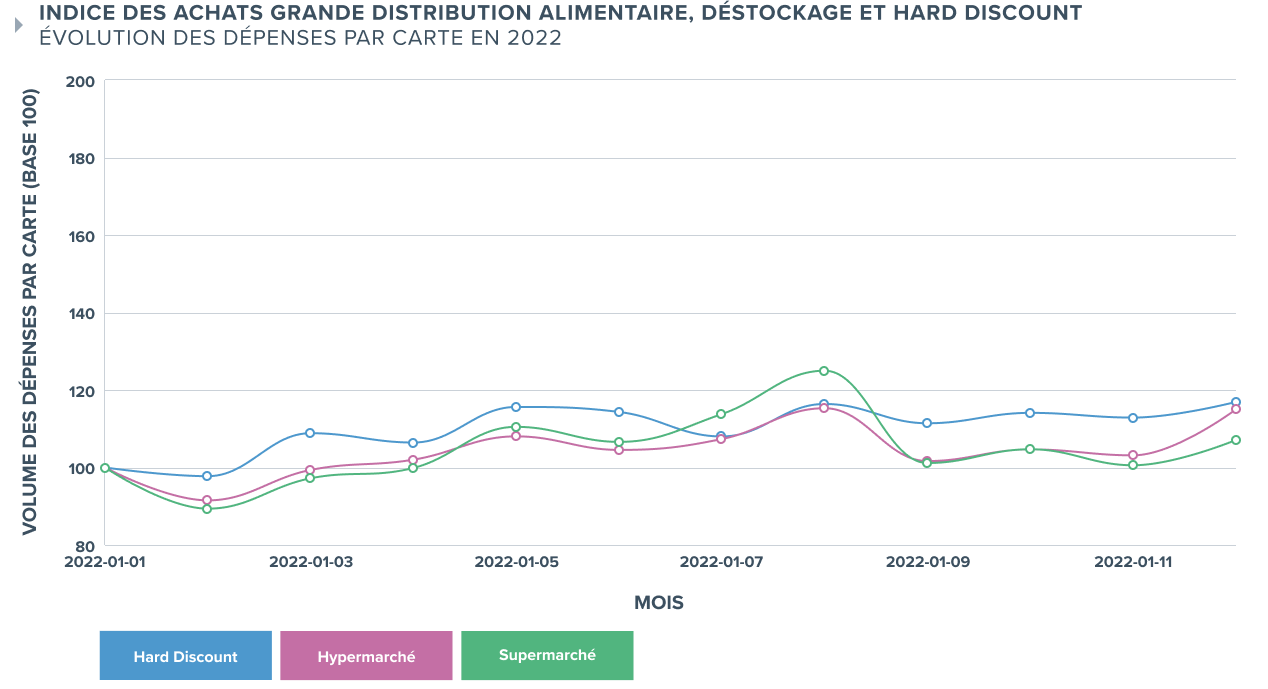

Si l'on regarde de plus près les dépenses par carte observées dans nos indices, les hypermarchés et les supermarchés ont rebondi après une baisse saisonnière en février, mais ont surtout stagné depuis, enregistrant finalement une baisse d'activité à la fin de l'année avant de voir les dépenses par carte reprendre en décembre pour la période des fêtes.

En comparaison, l'indice hard discount a obtenu de meilleurs résultats que les hypermarchés et les supermarchés pendant la majeure partie de l'année, ne tombant sous les supermarchés et les hypermarchés qu'en juillet et août avant de maintenir un pourcentage plus élevé de dépenses par carte pour le reste de l'année.

Ironie du sort, le leader incontesté de la catégorie des hard discounters, Lidl, a commencé à être classé dans la catégorie des soft discounters, se défaisant de sa perception du hard discount en proposant davantage de produits de marques nationales au fil des ans. Quelle est la différence entre les hard discounters et les soft discounters ? Selon Mustapha Azzous, de radins.com, nous pouvons classer les deux catégories sur la base de ces critères :

Magasins de hard-discount :

● Maximum de marques nationales : 10%.

● Une surface de vente de moins de 1000 mètres carrés.

● Zones de chalandise modestes ou rurales.

● Moins de 1000 produits répertoriés.

● Assortiment limité aux produits de base.

Les magasins de soft-discount :

● 50 % maximum de marques nationales.

● Surface de vente : plus de 900 mètres carrés.

● Zone de distribution : centres-villes ou banlieues proches.

● + Plus de 2000 produits référencés.

● Grand choix de produits frais, de petit électroménager, de prêt-à-porter, etc.

Le changement de stratégie de Lidl a vu le géant allemand passer de petits points de vente proposant 600 produits à son arrivée en 1988 à des hypermarchés complets proposant plus de 1000 produits sur 1200m2 dans leurs 1600 magasins à travers la France. Le fait de monter légèrement en gamme a porté ses fruits en 2022, avec des paniers moyens en hausse de près de dix pour cent (9,3 %) en 2022 de janvier à décembre, ce qui indique que les clients dépensent peut-être davantage pour la plus grande variété de produits disponibles.

La progression de Lidl a lancé une tendance passionnante qui tient le secteur en haleine. Chez PayLead, nous suivrons de près la tendance du soft discount et nous serons attentifs aux nouveaux acteurs tels que Supeco, la dernière incursion de Carrefour dans ce domaine. Lidl semble combler le fossé entre les hard discounters et les hypermarchés ainsi que les supermarchés, ce qui pourrait inverser les effets de la "démoyennisation" des Français.

Vous souhaitez en savoir plus sur notre analyse du Black Friday ou sur le payment marketing ? Planifier un appel