Les nouvelles solutions de mobilité urbaine : un secteur en pleine maturation

Depuis quelques années, le secteur de la mobilité urbaine, qui fait référence aux modes et flux de déplacements des personnes dans les villes, a considérablement évolué.

Entre révolution digitale, engagement environnemental des citoyens et des pouvoirs publics, transformation des modes de travail, hausse des coûts des véhicules personnels… on assiste à un véritable changement de modèle.

L’usage de la voiture personnelle tend à s’effacer au profit de la « mobilité partagée » : avec les voitures, les scooters, les vélos ou les trottinettes partagés, sans oublier les classiques taxis et VTC, la mobilité devient un service, et le citadin peut désormais choisir son mode de déplacement, quasiment au jour le jour, selon ses besoins.

Un marché très prometteur donc, où les acteurs privés sont nombreux à se positionner, dans un contexte marqué par une réglementation de plus en plus stricte. Notre étude porte sur l’évolution de ce marché sur 12 mois, entre mai 2022 et avril 2023.

Les taxis et VTC dominent le marché, même si on observe une appétence certaine pour les nouvelles offres de transports urbains

Au cours des 12 derniers mois, les usagers français du secteur (scooter, vélo, trottinette et voiture en free floating, ainsi que taxis & VTC) ont consacré 24,5 € par mois à l’un ou l’autre de ces modes de déplacement. En ce qui concerne la fréquence, les citadins français ont effectué en moyenne 19 achats dans l'Hexagone au cours des 12 derniers mois, soit 1,58 achat par mois.

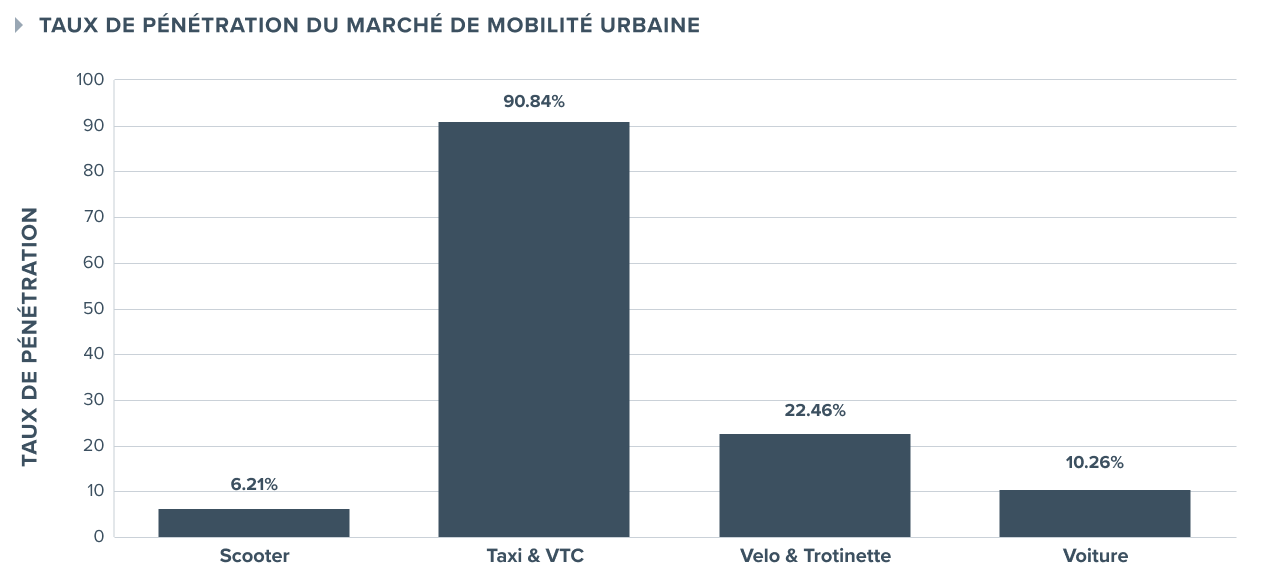

Les services de taxis et VTC restent de loin l'option la plus largement adoptée sur le marché, avec 9 clients sur 10 dans le secteur qui ont effectué au moins un déplacement au cours des 12 derniers mois. À titre de comparaison, la location de vélos et de scooters électriques, qui est le deuxième choix le plus populaire, n'a attiré que 2 consommateurs français sur 10 au cours de la même période. Quant aux voitures et scooters partagés, leur utilisation reste marginale.

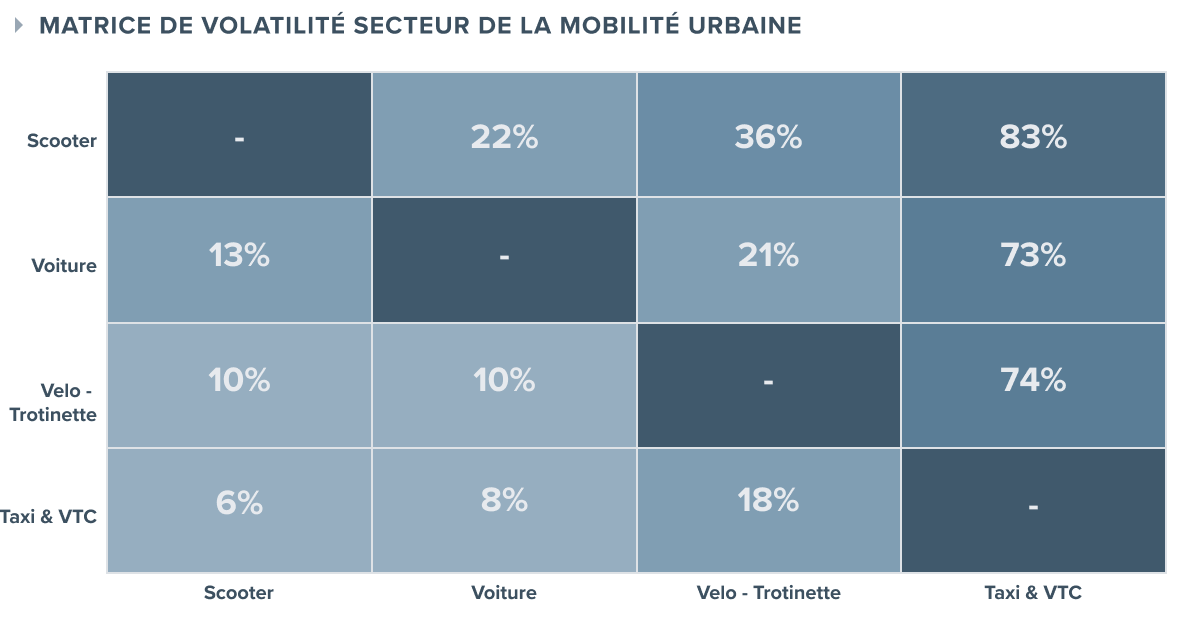

Cette prédominance des taxis et VTC se confirme si l’on analyse la volatilité des clients : les taxis et les VTC gardent un très fort pouvoir d’attraction puisque plus des ¾ des utilisateurs de vélos, trottinettes, voitures partagées et scooters ont aussi utilisé un taxi ou VTC sur la période utilisée. Tandis qu’à l’inverse, seuls 6% des clients des taxis ou VTC ont utilisé un scooter sur la période.

On remarque aussi que les utilisateurs de scooters sont les plus « volatiles » du secteur, comme si le scooter restait encore un mode de transport complémentaire aux autres.

Une tendance encore fragile

Preuve que le marché n’est pas encore bien installé ni les clients totalement convertis à ces nouvelles mobilités, on constate un taux significatif de churn des clients entre la première période (mai 2022-octobre 2022) et la seconde (novembre 2022-avril 2023) de notre étude.

Et cela concerne, à des degrés divers, tous les segments du secteur , en dépit des efforts de fidélisation entrepris par les différents acteurs :

- ¼ des clients des taxis et VTC de la première période n’ont pas consommé au cours de la seconde.

- Près de la moitié des usagers des services de vélos et de scooters n’ont pas utilisé les services durant le second période étudié.

- 60% des adeptes des services d’auto-partage n'ont pas loué pendant la deuxième période.

Lime, Getaround, Ouicar, Tier et Ubeeqo sont les marques les plus touchées par cette tendance : entre 65 % et 54 % des clients de la première période ne sont pas revenus pendant la seconde.

Des variations qui suivent la courbe des températures

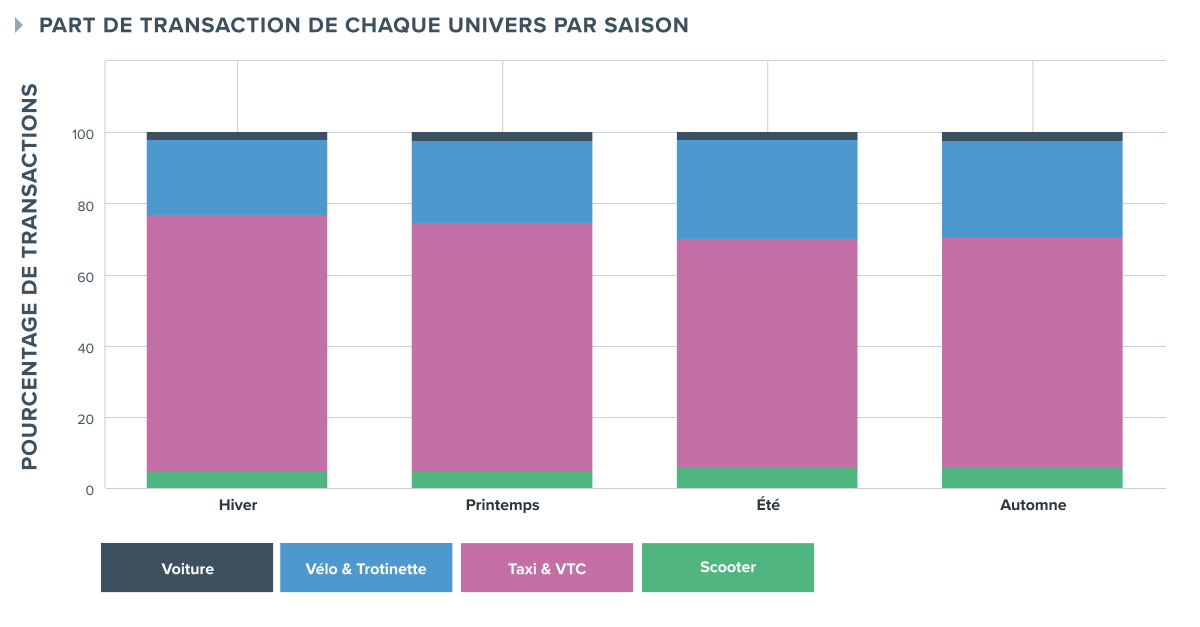

Sans surprise, et c’est bien l’intérêt de la flexibilité des nouvelles mobilités, les clients privilégient massivement les taxis et VTC l’hiver, et sur les beaux jours, tendent à emprunter plus le vélo-trottinettes ou le scooter que pendant l'hiver :

- Malgré le fait les taxis et VTC restent les leaders tout au long de l’année, ils subissent une baisse de 8,2% des transactions en été par rapport à l’hiver ;

- Dans le même temps, les transactions concernant les vélos et les scooters augmentent de 6,9 points.

Des habitudes différentes en semaine et pendant le week-end

Une autre « saisonnalité » importante est la comparaison des habitudes de déplacement entre la semaine et le week-end. Le week-end bénéficie notamment au secteur des Taxi & VTC qui génère 82 % du CA du week-end, soit 5,6 pts de CA de plus que durant la semaine. Cette préférence des citadins pour les taxis et VTC se fait au détriment des voitures partagées (- 3,75 pts de % de CA le week-end vs la semaine) et des scooters (- 1,78 pts de % de CA le week-end vs la semaine).

Alors que nous pouvions imaginer qu'avec plus de temps libres et les sorties nocturnes, les citadins emprunteraient davantage les solutions de Mobilité Urbaine le week-end qu'en semaine, il n'en est rien !

Ainsi, le CA journalier du secteur de la Mobilité Urbaine en semaine est 75 % plus élevé que le CA journalier du secteur de la Mobilité Urbaine le week-end, et cela pour toutes les typologies de transport. La tendance est identique pour le volume de transactions, +68 % de transactions journalières la semaine vs le week-end. Le week-end, les citadins privilégient-ils la proximité sans l'obligation de se rendre sur leur lieu de travail, l'utilisation de véhicules personnels ou simplement se déplacent-ils moins ?

Chiffre d’affaires vs nombre de transactions : un marché à plusieurs facettes

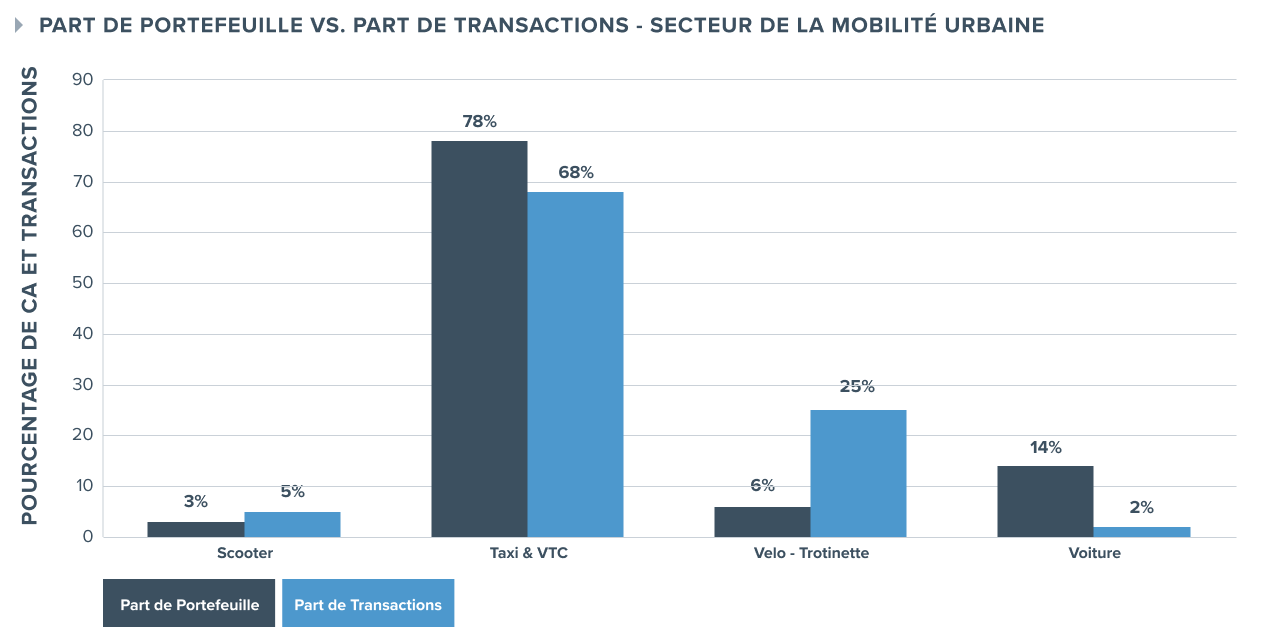

Que l’on considère la part de portefeuille (% du chiffre d'affaires global généré par chaque solution de mobilité) ou le volume de transactions, les taxis et VTC dominent toujours le marché. Mais pour les autres solutions de mobilité, l’écart entre les chiffres apporte un éclairage intéressant :

- Les vélos et scooters ne représentent que 6% du chiffre d'affaires du secteur mais 1/4 du volume de transactions ;

- A l’inverse, les voitures partagées représentent 14% du chiffre d'affaires du secteur pour seulement 2% des transactions.

L’explication est simple :

- Le coût moyen d’une transaction en voiture partagée est proche de 90 €, quand il tombe à 10 € ou moins pour un vélo ou un scooter ;

- Les vélos et scooters sont privilégiés pour les courtes distances, avec une fréquence d’usage beaucoup plus élevée que pour les longues distances : 21 trajets / 12 mois pour les utilisateurs de vélos ou scooters, contre 4 trajets / 12 mois pour les amateurs de voitures partagées.

Quel impact des grèves sur les habitudes de mobilité ?

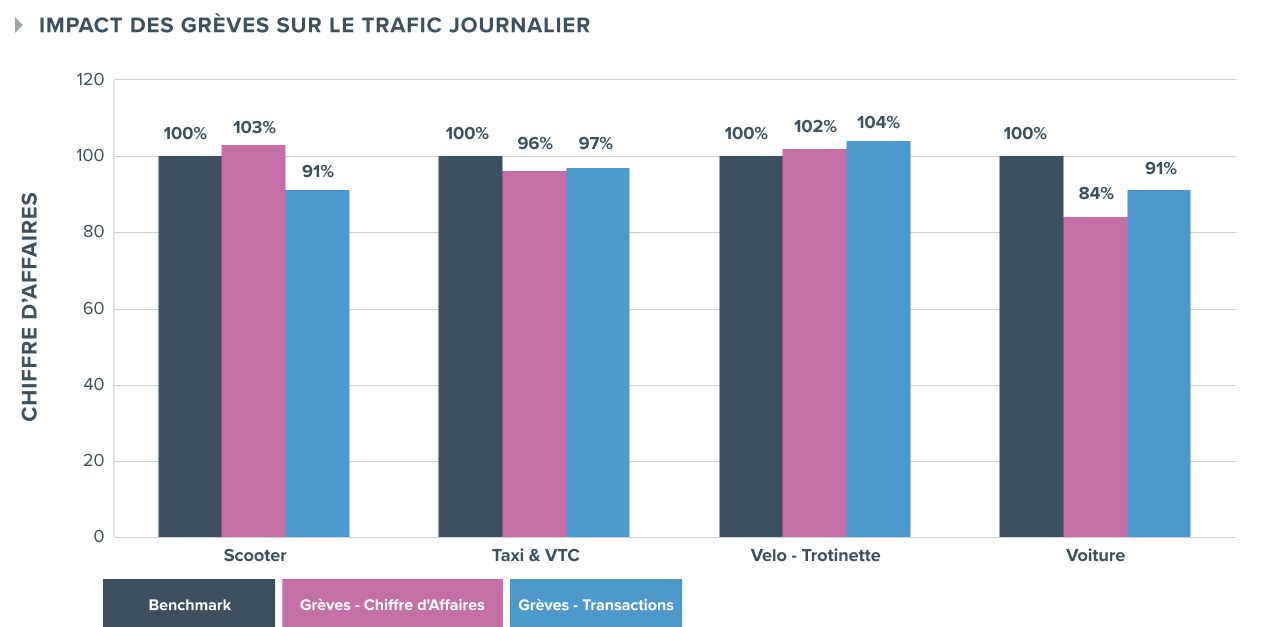

Si l’on compare enfin les transactions des 9 premiers jours de grèves liées à la réforme des retraites à celles des jours sans grèves de la même période (janvier à avril 2023), on constate que la grève des transports publics a eu un léger impact négatif sur le volume global des transactions des solutions alternatives de mobilité urbaine, cela sans doute du fait d’un recours plus soutenu au télétravail et des déplacements à pied ou avec véhicules personnels. Avec une petite reconfiguration des habitudes au détriment de la voiture partagée ( - 10% du volume des transactions et – 16% du CA), et au profit du vélo et du scooter.

Notre étude a montré comment les nouvelles solutions de mobilité s’intègrent peu à peu dans le paysage urbain, dans un contexte encore fragile et fluctuant. Les enjeux sont de taille, pour les opérateurs privés comme pour les acteurs publics, avec à l’horizon l’avènement du « MaaS », « Mobility as a service », qui vise à offrir aux citadins un service unifié, sur une même plateforme rassemblant une offre multimodale, où chacun pourra choisir en temps réel la solution la plus adaptée à ses besoins.

Détails des marques et des univers étudiés :

- Scooter : Cityscoot, Cooltra & Yego

- Taxi & VTC : Bolt, Heetch, Uber & Taxi G7

- Vélo & Trotinettes : Dott, Lime & Tier

- Voitures partagées : Getaround, Ouicar, Ubeeqo & Zity