Marketing de pagos: la vía para transformar los costes del open banking en ingresos

La promesa del sector de convertir los costes en ingresos se perfila por fin en el horizonte.

La llegada de la banca abierta u open banking desencadenó una carrera para proporcionar más valor, más funcionalidades y más integraciones en las experiencias bancarias cotidianas con el objetivo inicial de reducir la tasa de abandono de los clientes. Sin embargo, la premura por realizar las integraciones y mantener el ritmo ha llevado a que los bancos adopten uno tras otro una serie de soluciones que prometen una plétora de beneficios para los usuarios sin llevar aparejada la obtención de una rentabilidad directa de la inversión realizada. La palabra «valor» figura plasmada por doquier en los mensajes dirigidos a los clientes minoristas, y con razón. Sin embargo, en vista de que la implementación de las funcionalidades de esta tecnología se ha llevado a cabo principalmente desde una perspectiva defensiva, cabría preguntarse qué valor han observado las instituciones financieras a raíz del despliegue de las soluciones de open banking.

España partió con ventaja en el frenesí por adoptar el open banking debido a su marco normativo y a la predisposición de las instituciones establecidas por implementar nuevas soluciones, como la agregación de cuentas, las herramientas de gestión financiera y las ofertas variadas en el ámbito del crédito. Sin embargo, no ha sido fácil generar ese valor —o lo que realmente buscan: la reducción de costes y la generación de ingresos— ni lograr que tenga una incidencia real en los resultados netos.

El experto del sector y socio en Kearney, Manuel García-Ramos, que ha desempeñado un activo papel a la hora de asesorar a las empresas sobre cuestiones de open banking desde que esta tecnología vio la luz, destacó lo siguiente: «El open banking albergaba grandes promesas para los bancos y sus clientes, pero todavía no ha logrado ejercer un efecto decisivo en los ingresos, puesto que la adopción por parte de los clientes ha ido a la zaga del lanzamiento de las nuevas funcionalidades».

A pesar del lento arranque del open banking, todavía constituye un vector claro para la generación de nuevo valor en un contexto en el que los bancos siguen obteniendo unas rentabilidades menguantes con los modelos de ingresos tradicionales y acusan el entorno de reducidos tipos de interés y el ajuste de las comisiones causado por el recrudecimiento de la competencia. Un informe realizado por Accenture ilustra el descenso de los ingresos midiendo la lenta caída de la contribución de los bancos al PIB de los distintos mercados mundiales. En Europa (excluyendo al Reino Unido), la contribución del sector bancario al PIB descendió de un 5,8% en 2009 a un 4,5% en 2020.

Un mecanismo que compensa los costes y genera ingresos

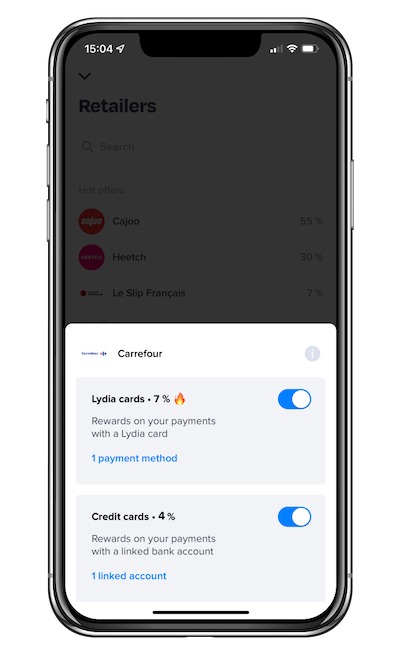

A pesar de las costosas estrategias defensivas de open banking que aplican actualmente los bancos, existen varios ejemplos de soluciones con capacidad para generar ingresos cuya eficacia ha quedado acreditada. El Payment Marketing o marketing de pagos es una ellas. Podemos citar el ejemplo de Lydia, la empresa unicornio europea que está desarrollando una superaplicación financiera y que ha logrado sacar partido de los ingresos procedentes de una estrategia que cubre el coste de la agregación de cuentas y alienta a los usuarios a suscribirse a sus ofertas de tarjetas premium.

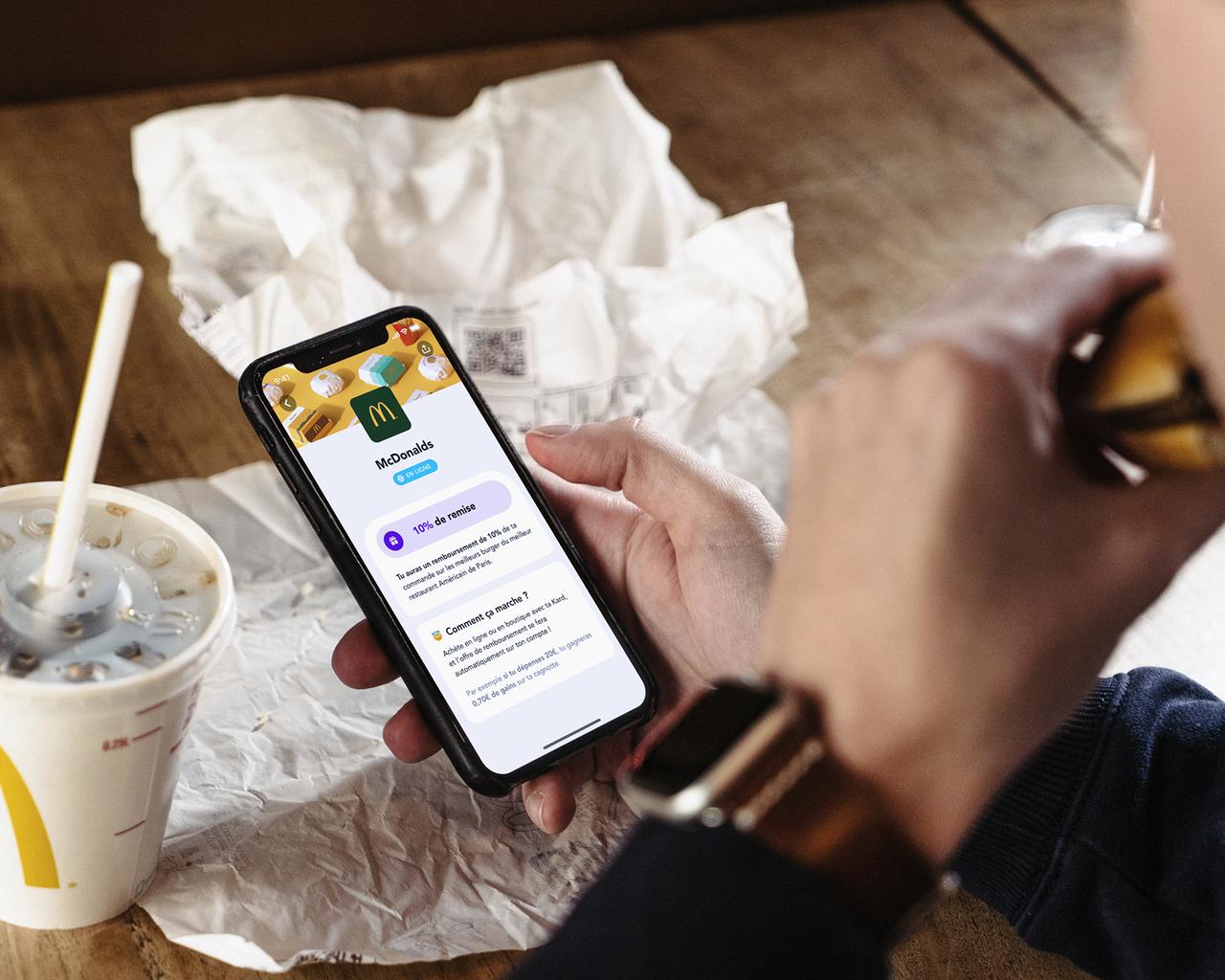

El marketing de pagos es un canal de marketing de rendimiento que utiliza datos de pago para dirigirse a posibles clientes potenciales y clientes existentes en función de sus comportamientos de compra.

Con un sistema de reembolso de dos niveles cimentado en el marketing de pagos y financiado por los comerciantes, Lydia recibe un porcentaje de cada recompensa obtenida por todos los usuarios participantes con independencia de si utilizan una tarjeta de otro banco o de Lydia. Sin embargo, al ofrecer ingresos en efectivo más generosos a los usuarios de las tarjetas de Lydia, incentivan la adopción de su oferta de tarjeta premium. Esta solución le permite respaldar su estrategia bancaria actual al otorgar generosos ingresos a modo de recompensa a los clientes que abonan una cuota mensual.

Con este mecanismo, los bancos y las aplicaciones financieras que ofrecen la funcionalidad de agregación de cuentas pueden implementar un método para compensar los costes asociados a las soluciones de agregación y, en última instancia, generar ingresos con aumentos en las tasas de adopción de los clientes. En promedio, los costes mensuales de la agregación de cuentas se sitúan en una horquilla de entre 10 céntimos y 50 céntimos por usuario. Estos costes conllevan que los bancos y las aplicaciones financieras tengan que incurrir en unos crecientes gastos mensuales con la justificación de que constituyen un medio para reducir la tasa de abandono de los clientes. Sin embargo, cada vez más soluciones están al fin permitiendo recuperar esos costes.

Goin, otra empresa que aprovecha el marketing de pagos para compensar los costes y generar ingresos, opera actualmente un programa de recompensas que supone el primero de este tipo en España, lo que abre una nueva vía para los bancos y las fintech de la región. Si bien Goin no emite tarjetas bancarias, en ambos casos tanto Lydia como Goin recurren a un modelo de recompensas financiado por los comerciantes que busca hacer llegar a los usuarios que brindan su consentimiento ofertas de reembolso personalizadas basadas en su historial de compras. Este provechoso intercambio garantiza que todas las partes se benefician de la utilización de los datos de pago y reducen sus costes o generan beneficios.

Alfonso Ayuso, consejero delegado en Bornea Digital Assets y ex director de Innovación en Banco Sabadell, manifestó: «Las soluciones de Payment Marketing proporcionan un auténtico caso de uso con capacidad de generación de ingresos que aprovecha y monetiza los datos bancarios. Los clientes identifican al instante el valor añadido percibido. Estos últimos, a través de una experiencia fluida, reciben efectivo real a cambio de sus datos. Los comerciantes reducen sus costes de adquisición, mientras que los bancos obtienen rentabilidad de sus inversiones en materia de open banking. Se trata de una solución que redunda en beneficio de las tres partes implicadas».

La rápida adopción de las soluciones de open banking por parte de los consumidores

La adopción de los consumidores constituye un motivo de peso para mostrarse optimista sobre el futuro de las soluciones generadoras de ingresos para los bancos. La última encuesta sobre pagos y open banking realizada por Accenture, en la que se preguntó a los directivos del sector acerca de sus pronósticos de adopción por parte de los consumidores, puso de manifiesto que dicha adopción aumentará en un 76% en los próximos tres a cinco años.

En vista de que la población está dispuesta a dar el salto a corto plazo, la compensación de los costes de las soluciones actuales se producirá de forma gradual, y la adopción de nuevas API de terceros volverá a estar justificada.

Tanto Lydia como otras instituciones financieras que han implementado un programa de recompensas han comenzado a registrar incrementos considerables tanto en el uso de las tarjetas como en el gasto desde el lanzamiento del programa en cuestión. Tras recibir su primera recompensa, el aumento en la cesta media mensual de los socios bancarios de PayLead fue, en promedio, del 41% con los comerciantes participantes. El gasto mensual global también experimentó un incremento considerable de 4,5 veces. El incentivo de las recompensas modificó de forma efectiva el comportamiento de compras de los usuarios y los llevó a utilizar sus tarjetas bancarias respectivas con mayor frecuencia.

A la hora de cuantificar los ingresos que los bancos pueden obtener con una solución de este tipo, cabe destacar que los bancos participantes que utilizan la solución de recompensa de PayLead han obtenido unas ganancias medias de 6 euros por usuario al año. En vista de que un millón de usuarios se han decantado por esta solución, el incremento de los ingresos podría ascender a 6 millones de euros. Si a ello le sumamos los incrementos previstos en la tasa de adopción de los usuarios y la consolidación que está experimentando el sector del marketing de pagos en España, esta cifra podría rebasar el umbral de los 45 millones de euros en los próximos tres años.

Establecer oportunidades y modelos de ingresos viables con el open banking

La estrategia de recompensas a doble vertiente constituye tan solo un ejemplo de cómo podemos encontrar una vía para crear modelos de ingresos viables con integraciones de open banking que sean altamente accesibles para los clientes finales y cuya adopción resulte sencilla. En un contexto de proveedores externos que desarrollan gamas de soluciones generadoras de ingresos, la senda hacia la rentabilidad podría estar a la vuelta de la esquina gracias a los incrementos esperados en las tasas de adopción.

La centralización de los datos bancarios constituye otra oportunidad revolucionaria en el plano de la generación de ingresos que los proveedores externos pueden presentar a las instituciones financieras. Históricamente, los bancos han experimentado dificultades para aprovechar la abundancia de datos existentes en los sistemas tradicionales.

Arturo González Mac Dowell, consejero delegado de Eurobits (que actualmente forma parte de Tink) y vicepresidente de AEFI España, hizo referencia al reto de agrupar los datos de los clientes y declaró lo siguiente al respecto: «Las series de silos de datos evitan que los bancos obtengan una perspectiva integral de sus clientes».

Al disponer de una panorámica completa de los datos, los bancos podrían implementar mecanismos que les alertaran de las oportunidades para proponer ofertas personalizadas de productos bancarios a los clientes en el momento adecuado. Gracias a los proveedores externos, aprovechar estos datos podría permitir automatizar los procesos de ventas y abrir otra puerta para respaldar las estrategias actuales de los bancos.

Un análisis realizado por Accenture destaca la oleada mundial que se espera que traigan consigo los proveedores externos que generan valor en toda la cadena de valor para los bancos y crean superaplicaciones financieras. Los datos de las 20 economías de mayor envergadura, que representan el 75% del PIB mundial, sugieren que podrían estar en juego 416.000 millones de dólares en concepto de ingresos a medida que el open banking continúa consolidándose. Tal vez no esté claro cuál será la contribución de los actores españoles y europeos a la cifra prevista, pero las instituciones financieras tienen ante sí la oportunidad de desarrollar asociaciones ágiles con proveedores externos para materializar nuevos ingresos.

¿Está interesado en saber más sobre nuestra solución de fidelización de marca blanca, en crear grandes experiencias de cliente y en generar ingresos con PayLead? Programe una llamada